نرخ بهره چیست؟

نرخ بهره interest rate

نرخ بهره در امور مالی به مبلغ بدهی وام یا سپرده به عنوان درصدی از مبلغ اصلی اشاره دارد. بستگی به مبلغ اصلی و زمان دارد. این به محاسبه سود کمک می کند، که غرامت پولی به فردی است که پول را وام می دهد یا سپرده می کند.

جدای از این، نرخ بهره نیز برای محاسبه پرداختی به سرمایه گذاران (صاحبان اوراق قرضه، دارندگان اوراق قرضه و سهامداران ترجیحی) استفاده می شود. در عمل، دو نوع نرخ بهره وجود دارد: ساده و مرکب. بسیاری از پارامترهای اقتصادی مانند تقاضا، عرضه پول، مخارج مصرفکننده و غیره بر آن تأثیر میگذارند.

به طور خلاصه:

- نرخ بهره مبلغی است که توسط وام دهنده برای استفاده از دارایی ها به وام گیرنده اضافه می شود.

- نرخ بهره نیز برای مبلغی که در بانک یا اتحادیه اعتباری از حساب سپرده به دست می آید اعمال می شود.

- اکثر وام های مسکن از بهره ساده استفاده می کنند. با این حال، برخی از وام ها از سود مرکب استفاده می کنند که به اصل سرمایه و همچنین به سود انباشته دوره های قبل اعمال می شود.

- وام گیرنده ای که توسط وام دهنده کم ریسک در نظر گرفته می شود، نرخ بهره پایین تری خواهد داشت. وامی که ریسک بالایی در نظر گرفته شود، نرخ بهره بالاتری خواهد داشت.

- APY نرخ بهره ای است که در بانک یا اتحادیه اعتباری از یک حساب پس انداز یا سی دی به دست می آید. حساب های پس انداز و سی دی ها از سود مرکب استفاده می کنند.

درک نرخ بهره

نرخ بهره یک پارامتر مهم مالی و اقتصادی است. اما ابتدا بیایید نقش آن را در امور مالی درک کنیم. وام دادن و استقراض سناریوهای رایجی هستند. وام گیرنده مبلغ مورد نیاز را برای تامین مالی مورد نیاز خود دریافت می کند. اما وام دهنده چه چیزی دریافت می کند؟ بهره – نوعی غرامت پولی برای وام. اکنون، سرمایه گذاری ها، به ویژه اوراق قرضه یا اوراق قرضه را در نظر بگیرید. سرمایهگذاری که به افزایش سرمایه کمک میکند نیز از سود ناشر سهم میگیرد.

اما وام دهنده چقدر سود دریافت می کند؟ اینجاست که اهمیت نرخ های بهره مشخص می شود. درصدی از مبلغ اصلی را تعیین می کند که فرد باید در فواصل زمانی معین به وام دهنده بپردازد. وام دهنده و وام گیرنده بر روی نرخ توافق می کنند زیرا هر دو طرف آن را سودمند می دانند. به همین ترتیب، حتی در سپردههای مشتریان، نرخ سود حسابهای پسانداز به مشتریان کمک میکند تا از نگهداری پول خود در بانک سود ببرند. بانک می تواند با پرداخت سود ناچیز به سپرده گذاران، از این پول برای تامین مالی سایر فعالیت های وام دهی خود استفاده کند.

حال بیایید به نقش نرخ بهره در اقتصاد برویم. بنابراین اغلب، یک اقتصاد مراحل مختلفی را طی می کند: تورم، کاهش تورم، رکود و غیره و دولت باید برای رفع این وضعیت راه حلی بیابد. در چنین شرایطی، نرخ بهره می تواند یک ابزار بالقوه باشد.

مثال:

در دوره های تورم بالا، بانک مرکزی یک کشور یک سیاست پولی انقباضی را برای کنترل مخارج مصرف کننده اعمال می کند. یکی از راههای انجام این کار، افزایش نرخ بهره است که از طریق آن مردم کمتر وام میگیرند و در نتیجه هزینه کمتری میکنند. این امر بر بازار سهام نیز تأثیر میگذارد، زیرا اقتصاد کند میشود و سرمایهگذاران در عوض بازدهی بالاتری از سپردهها نسبت به اوراق بهادار دارند. برعکس، یک سیاست پولی انبساطی مستلزم کاهش نرخ استقراض است.

در اینجا، درک دو نوع اصلی نرخ APR و APY ضروری است. نرخ درصد سالانه (APR) بر روی وام ها محاسبه می شود، در حالی که بازده درصدی سالانه (APY) که به عنوان نرخ بهره در حساب های پس انداز نیز شناخته می شود، برای سپرده ها قابل اعمال است.

نرخ بهره واقعی و اسمی

نرخ بهره اسمی نرخی است که برای تورم تعدیل نشده باشد. به عبارت دیگر، صرف نظر از نرخ تورم در اقتصاد، سود دریافتی به عنوان مثال سپرده، حتی پس از گذشت چند سال یکسان خواهد بود.

نرخ بهره واقعی نرخ تورم را در نظر می گیرد. بازپرداخت اصل سرمایه به اضافه بهره بر اساس شرایط واقعی در مقایسه با قدرت خرید مبلغ در زمان استقراض، وام، سرمایه گذاری یا سپرده گذاری اندازه گیری می شود.

مهم است که تأثیر تورم بر قدرت خرید را در نظر بگیرید زیرا این تنها راه برای دانستن اینکه آیا واقعاً از سود پرداختی بازدهی دریافت می کنید یا خیر، این است. به عنوان مثال، اگر شما پولی را در بانک سپرده گذاری کنید و سود اسمی سالانه ۲٪ دریافت کنید. اگر نرخ تورم ۴٪ باشد، از نظر قدرت خرید، پولی که در سپرده دارید در واقع هر سال ۲٪ از ارزش خود را از دست می دهد.

نرخ بازده واقعی یک حساب دارای بهره، نرخ بهره اسمی منهای نرخ تورم است. نرخ بهره اعلام شده فقط نرخ “اسمی” است، به معنای “فقط از نظر نام” – یعنی نرخ واقعی در حال کسب نیست.

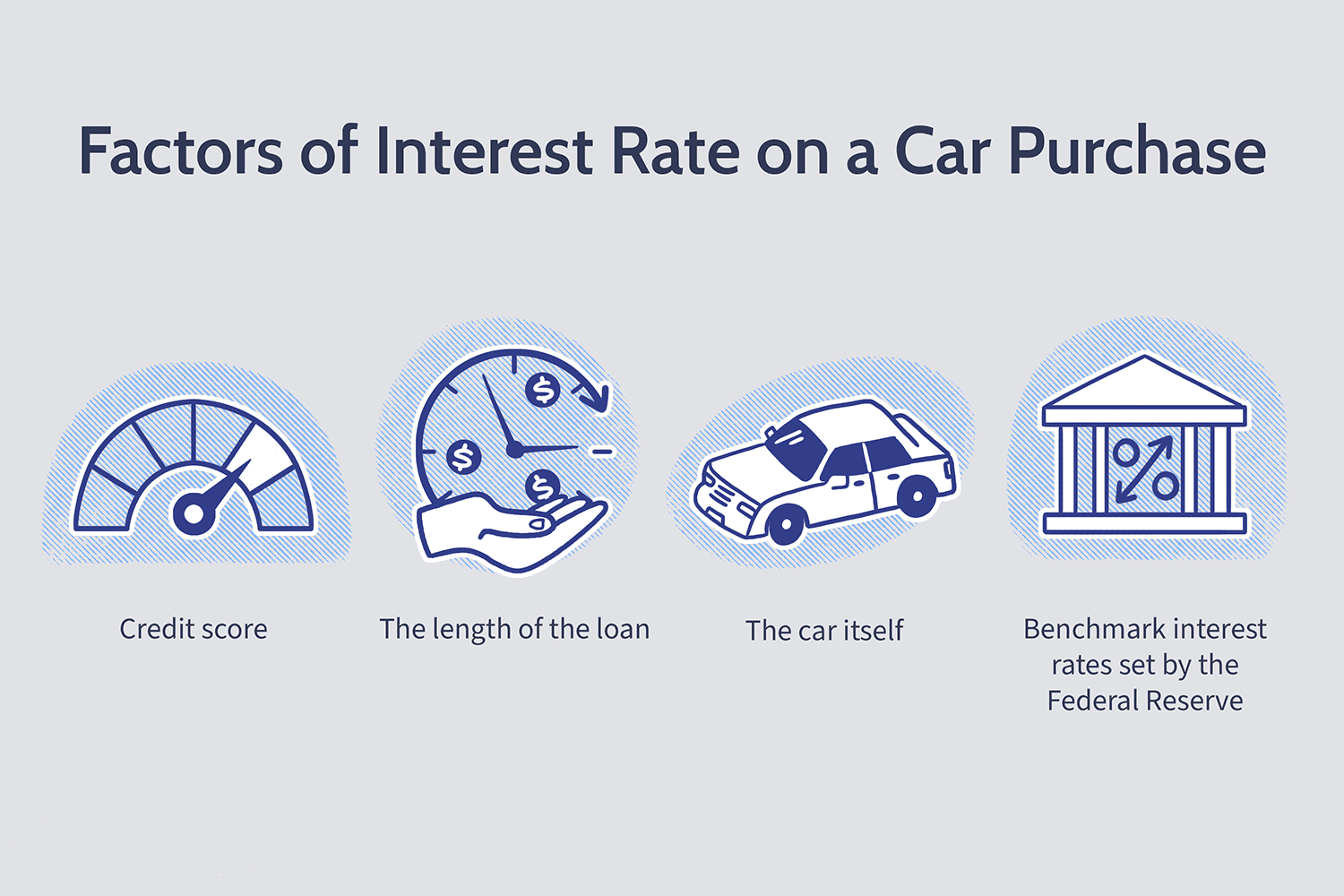

عوامل موثر بر نرخ بهره

۱- نیروهای عرضه و تقاضا

نرخ بهره تحت تأثیر تقاضا و عرضه اعتبار در یک اقتصاد است. افزایش تقاضا برای اعتبار در نهایت منجر به افزایش نرخ بهره یا قیمت وام می شود. برعکس، افزایش عرضه اعتبار منجر به کاهش نرخ بهره می شود. عرضه اعتبار زمانی افزایش مییابد که کل مقدار پولی که قرض گرفته میشود افزایش یابد.

به عنوان مثال، زمانی که پول در بانک ها سپرده می شود، به نوبه خود توسط بانک ها برای فعالیت های سرمایه گذاری یا وام دادن آن در جای دیگر استفاده می شود. همانطور که بانک ها پول بیشتری را وام می دهند، اعتبار بیشتری در دسترس است و بنابراین وام گرفتن افزایش می یابد. هنگامی که این اتفاق می افتد، هزینه استقراض کاهش می یابد (به دلیل اقتصاد عرضه و تقاضا).

۲- تورم

هر چه نرخ تورم بیشتر باشد، نرخ بهره بالاتر می رود. این به این دلیل است که بهره به دست آمده از پول وام داده شده باید تورم را جبران کند. به عنوان جبران کاهش قدرت خرید پول که در آینده بازپرداخت می شود، وام دهندگان نرخ های بهره بالاتری را دریافت می کنند.

۳- دولت

در برخی موارد، سیاست پولی دولت بر میزان نرخ بهره تأثیر می گذارد. همچنین زمانی که دولت اوراق بهادار بیشتری خریداری می کند، پول بیشتری به بانک ها تزریق می شود تا برای وام دهی استفاده شود و در نتیجه نرخ بهره کاهش می یابد. زمانی که دولت این اوراق را می فروشد، پول بانک ها تخلیه می شود و به بانک ها پول کمتری برای مقاصد وام می دهد و منجر به افزایش نرخ بهره می شود

فرمول نرخ بهره ساده

اگر یک وام ۳۰۰۰۰۰ دلاری از بانک بگیرید و در قرارداد وام قید شده است که نرخ سود وام ۴٪ سود ساده است، به این معنی است که باید مبلغ اصلی وام ۳۰۰۰۰۰ دلار + (۴٪ x 300,000 دلار) را به بانک بپردازید. ) = ۳۰۰۰۰۰ دلار + ۱۲۰۰۰ دلار = ۳۱۲۰۰۰ دلار

مثال بالا بر اساس فرمول سود ساده سالانه محاسبه شده است که عبارت است از:

سود ساده = اصل X نرخ بهره X زمان

فردی که وام گرفته است باید ۱۲۰۰۰ دلار سود در پایان سال بپردازد، با این فرض که فقط یک قرارداد وام یک ساله است. اگر مدت وام رهن ۳۰ ساله باشد، سود پرداختی به شرح زیر خواهد بود:

سود ساده = ۳۰۰,۰۰۰ دلار X 4% X 30 = 360,000 دلار

نرخ بهره ساده ۴% سالانه به سود سالانه ۱۲۰۰۰ دلار تبدیل می شود. پس از ۳۰ سال، وام گیرنده باید ۱۲۰۰۰ دلار در ۳۰ سال = ۳۶۰۰۰۰ دلار در پرداخت بهره به دست آورد، که توضیح می دهد بانک ها چگونه پول خود را به دست می آورند.

فرمول نرخ بهره مرکب

برخی از وام دهندگان روش بهره مرکب را ترجیح می دهند، به این معنی که وام گیرنده حتی سود بیشتری می پردازد. بهره مرکب که به آن سود بهره نیز می گویند، هم به اصل و هم به سود انباشته شده در دوره های قبلی اعمال می شود. بانک فرض می کند که در پایان سال اول وام گیرنده اصل و بهره آن سال را بدهکار است. بانک همچنین فرض می کند که در پایان سال دوم، وام گیرنده اصل سرمایه به اضافه سود سال اول به اضافه بهره سود سال اول را بدهکار است.

سود بدهی هنگام ترکیب بیشتر از بهره بدهی با استفاده از روش بهره ساده است. سود به صورت ماهانه از اصل سرمایه شامل سود تعلق گرفته از ماه های قبل محاسبه می شود. برای بازه های زمانی کوتاه تر، محاسبه بهره برای هر دو روش مشابه خواهد بود. با افزایش زمان وام دهی، تفاوت بین دو نوع محاسبه بهره افزایش می یابد.

با استفاده از مثال بالا، در پایان ۳۰ سال، کل سود بدهی تقریباً ۷۰۰,۰۰۰ دلار در یک وام ۳۰۰,۰۰۰ دلاری با نرخ بهره ۴٪ است.

برای محاسبه بهره مرکب می توان از فرمول زیر استفاده کرد:

بهره مرکب = p X [(1 + نرخ بهره) n − ۱]

که در آن:

p = اصل

n = تعداد دوره های مرکب

چرا نرخ بهره اهمیت دارد؟

با نرخ بهره بالاتر، ممکن است در طول عمر وام، سود بیشتری را پرداخت کنید. به عنوان مثال: شما ۱۵۰۰۰ دلار برای وام وسیله نقلیه با ۵ درصد بهره ثابت به مدت ۴۸ ماه قرض می کنید. این بدان معناست که در طول عمر وام، در مجموع ۱۵۸۱ دلار سود پرداخت خواهید کرد. اگر همان مبلغ را برای یک دوره زمانی با ۶ درصد سود ثابت وام بگیرید، در مجموع ۱۹۰۹ دلار یا ۳۲۸ دلار بیشتر به عنوان بهره پرداخت خواهید کرد.

قرض گرفتن همان مبلغ برای همان زمان با ۷ درصد سود ثابت به این معنی است که در مجموع ۲۲۴۱ دلار سود پرداخت می کنید یا ۶۶۰ دلار بیشتر از ۵ درصد. این شامل هیچ گونه کارمزد مرتبط با وام نمی شود.

مثال دیگر: شما ۲۰۰۰۰۰ دلار برای وام مسکن با بهره ثابت ۳ درصد به مدت ۱۵ سال وام می گیرید. شما ۲۴۸۶۰۹٫۳۹ دلار را در طول عمر وام پرداخت خواهید کرد. اگر نرخ بهره وام مسکن شما ۵ درصد باشد، ۲۸۴۶۸۵٫۷۱ دلار می پردازید. این دو درصد به معنای تفاوت بیش از ۳۶۰۰۰ دلار است.

و بیایید در مورد کارت های اعتباری صحبت کنیم. اگر موجودی ۳۰۰۰ دلاری با بهره ۱۵ درصد داشته باشید و دو سال طول بکشد تا آن را با پرداخت ۱۴۵٫۴۶ دلار در ماه پرداخت کنید، ۴۹۱٫۰۴ دلار سود پرداخت خواهید کرد.

علاوه بر این، اگر موجودی کارت اعتباری خود را هر ماه به طور کامل پرداخت نکنید، سود بیش از مبلغی که از کارت شارژ کرده اید تعلق می گیرد و بدهی شما را افزایش می دهد. این ممکن است بر نسبت استفاده از بدهی به اعتبار تأثیر بگذارد. مقدار اعتبار موجودی که استفاده میکنید در مقایسه با کل مقدار در دسترس شما و این به نوبه خود ممکن است بر امتیازات اعتباری نیز تأثیر منفی بگذارد.

نرخ بهره چگونه تعیین می شود؟

نرخ بهره توسط بانک ها توسط عوامل متعددی مانند وضعیت اقتصاد تعیین می شود. بانک مرکزی یک کشور (به عنوان مثال، فدرال رزرو در ایالات متحده) نرخ بهره را تعیین می کند که هر بانک از آن برای تعیین محدوده APR خود استفاده می کند. زمانی که بانک مرکزی نرخ بهره را در سطح بالایی تعیین می کند، هزینه بدهی افزایش می یابد. وقتی هزینه بدهی بالا باشد، مردم را از استقراض منصرف می کند و تقاضای مصرف کننده را کند می کند. همچنین نرخ بهره با تورم افزایش می یابد.

برای مبارزه با تورم ، بانکها ممکن است ذخایر بیشتری را تعیین کنند، عرضه پول محدود شود، یا تقاضای بیشتری برای اعتبار وجود داشته باشد. در یک اقتصاد با نرخ بهره بالا، مردم به پس انداز پول خود متوسل می شوند زیرا از نرخ پس انداز بیشتر دریافت می کنند. بازار سهام آسیب می بیند زیرا سرمایه گذاران ترجیح می دهند از نرخ بالاتر پس انداز استفاده کنند تا اینکه در بازار سهام با بازده کمتر سرمایه گذاری کنند. کسب و کارها همچنین دسترسی محدودی به منابع مالی سرمایه از طریق بدهی دارند که منجر به انقباض اقتصادی می شود.

اقتصادها اغلب در دوره هایی با نرخ بهره پایین تحریک می شوند زیرا وام گیرندگان به وام هایی با نرخ های ارزان دسترسی دارند. از آنجایی که نرخ بهره پس انداز پایین است، مشاغل و افراد بیشتر احتمال دارد که وسایل سرمایه گذاری پرریسک تری مانند سهام را خرج کرده و خریداری کنند. این هزینهها به اقتصاد دامن میزند و به بازار سرمایه تزریق میکند که منجر به توسعه اقتصادی میشود. در حالی که دولتها نرخهای بهره پایینتر را ترجیح میدهند، اما در نهایت منجر به عدم تعادل بازار میشوند که در آن تقاضا بیش از عرضه است که باعث تورم میشود.

چگونه فدرال رزرو از نرخ بهره در اقتصاد استفاده می کند؟

فدرال رزرو، همراه با سایر بانک های مرکزی در سراسر جهان، از نرخ بهره به عنوان ابزار سیاست پولی استفاده می کند. با افزایش هزینه استقراض در بین بانکهای تجاری، بانک مرکزی میتواند بر بسیاری از نرخهای بهره دیگر مانند وامهای شخصی، وامهای تجاری و وامهای مسکن تأثیر بگذارد. این امر به طور کلی وام گرفتن را گران تر می کند، تقاضا برای پول را کاهش می دهد و اقتصاد داغ را خنک می کند. از سوی دیگر، کاهش نرخ بهره، وام گرفتن پول را آسانتر میکند و هزینهها و سرمایهگذاری را تحریک میکند

APR چیست؟

نرخ درصدی سالانه (APR) نرخ دیگری است که ممکن است هنگام قرض گرفتن پول با آن مواجه شوید. APR نرخ بهره شما برای یک سال کامل است، به جای کارمزد یا نرخ ماهانه، در کارتهای اعتباری یا وامهای شما، به اضافه هرگونه هزینه یا کارمزد مرتبط با وام. این هزینه کل داشتن کارت اعتباری یا وام است که به صورت درصد بیان شده است. APR در نظر گرفته شده است تا مقایسه وام دهندگان و گزینه های وام را آسان تر کند. شرکت های کارت اعتباری ملزم به افشای APR قبل از صدور کارت و همچنین صورتحساب های ماهانه هستند.

سوالات متداول

۱- نرخ بهره چگونه بر تورم تأثیر می گذارد؟

تورم افزایش سطح عمومی قیمت ها به دلیل افزایش تقاضای کل است. زمانی که اقتصاد تحت فشار تورمی بالا (که برای کشور مضر است) باشد، دولت و بانک مرکزی یک سیاست پولی انقباضی را اتخاذ می کنند. به عنوان بخشی از چنین سیاستی، بانک های تجاری باید نرخ های وام خود را افزایش دهند تا مردم را از استقراض و خرج کردن منصرف کنند. بنابراین، افزایش نرخ بهره مصرف را محدود می کند و در نتیجه تقاضا و تورم را کاهش می دهد.

۲- آیا نرخ سود همان APR است؟

خیر. فقط به نرخ بهره وام به عنوان نرخ درصد سالانه (APR) اشاره می شود. نرخهای سپردهها یا حسابهای پسانداز، بازدهی درصدی سالانه (APY) است.

۳- نرخ بهره چگونه کار می کند؟

نرخ بهره به عنوان درصدی از مبلغ اصلی وام داده شده یا سپرده محاسبه می شود. نرخ به مجموع، زمان و ماهیت سرمایه گذاری / دارایی / وام بستگی دارد.

لینک های دانلود

پست های مرتبط

1404/11/12

دیدگاهتان را بنویسید

برای نوشتن دیدگاه باید وارد بشوید.