صندوق های سرمایه گذاری در بورس

صندوق های سرمایه گذاری

یکی از مهمترین روشهای مدیریت داراییها در بورس، استفاده از صندوق های سرمایه گذاری است. جایی که تیمی از تحلیلگران حرفهای بازار، سبدی متنوع از داراییهای مختلف برای شما تشکیل میدهند و ریسک کاهش سرمایه در بورس را به کمترین حد ممکن می رسانند.

یک اصطلاح رایج در صندوقهای سرمایهگذاری ، واحد یا یونیت است. واحد درواقع کوچکترین جزء از یک صندوق را تشکیل میدهد که بر دو نوع است:

- واحد سرمایهگذاری عادی: بعد از آغاز فعالیت صندوق سرمایه گذاری واحدهای آن با قابلیت ابطال و همچنین غیرقابلانتقال بودن منتشر میشوند. نکته مهم دیگر این است که صاحبان واحدهای سرمایهگذاری آتی در مجمع صندوق دارای حق رأی نیستند.

- واحد سرمایهگذاری ممتاز: این واحدها پیش از شروع پذیرهنویسی اولیه صندوق توسط مؤسسان آن خریداری میشوند تا سرمایه اولیه برای آغاز به کار صندوق سرمایه گذاری جمعآوری شود. این واحدها قابلابطال نیستند اما میتوان آنها را انتقال داد. صاحبان این واحدها در مجامع صندوق دارای حق رأی هستند.

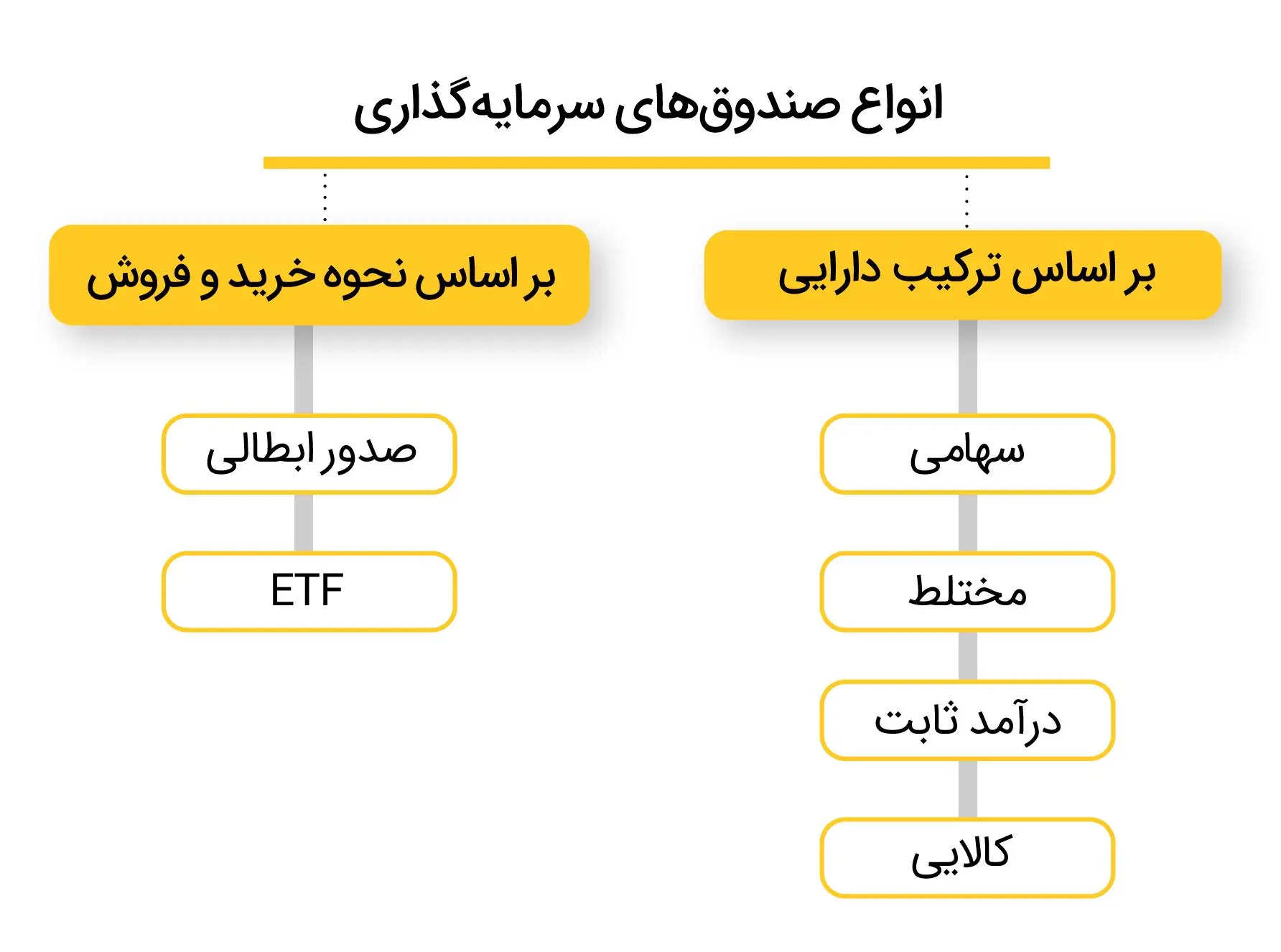

انواع صندوق سرمایهگذاری از منظر نوع خرید و فروش

صندوقهای سرمایهگذاری از نظر چگونگی سرمایهگذاری در آنها به دو دسته تقسیم میشوند :

1-مبتنی بر صدور و ابطال

برای سرمایهگذاری در صندوقهای مبتنی بر صدور و ابطال، میتوانید به یکی از شعب صندوق مورد نظر خود مراجعه حضوری کنید یا اینکه به صورت آنلاین و با استفاده از درگاه اینترنتی صندوق و یا با استفاده از اپلیکیشن اختصاصی صندوق مربوطه، به خرید و فروش واحدهای آن بپردازید.

2- صندوقهای قابل معامله در بورس (ETF)

صندوق ETF، صندوقی است که خرید و فروش واحدهای آن از طریق سامانه معاملاتی آنلاین کارگزاریها امکانپذیر است. این صندوقها با نماد مربوط به خود در تابلوی معاملاتی مانند معامله سهام عادی، قابل خرید و فروش هستند.

انواع صندوق های سرمایه گذاری

صندوقهای سرمایهگذاری انواع مختلفی دارند که در ادامه به مهمترین آنها اشاره میکنیم:

صندوق سرمایهگذاری با درآمد ثابت

صندوقهای سرمایهگذاری با درآمد ثابت بین 70 تا 90 درصد سرمایه مشتریان خود را در اوراق کم ریسک سرمایهگذاری میکنند. سود این صندوقها، ثابت و بیشتر از سپردههای بانکی است.

صندوق سرمایهگذاری در سهام

صندوقهای سهامی 70 تا 90 درصد دارایی مشتریان خود را در سهام شرکتهای بورسی سرمایهگذاری میکنند. این صندوقها ریسک بالاتری دارند اما سود آنها به ویژه در بلندمدت بسیار بیشتر است.

صندوق سرمایهگذاری مختلط

دارایی صندوقهای مختلط را ترکیبی از سهام شرکتهای بورسی و اوراق با درآمد ثابت (بین ۴۰ تا ۶۰ درصد) تشکیل میدهد. این صندوقها از نظر بازدهی و ریسک، حد میانی دو صندوق درآمد ثابت و سرمایهگذاری در سهام هستند.

صندوقهای طلا صندوق های سرمایه گذاری

حداقل ۷۰ درصد دارایی صندوقهای طلا در گواهی سپرده کالایی سکه طلا و مابقی در اوراق مشتقه مبتنی بر طلا سرمایهگذاری میشود؛ بنابراین بازدهی این صندوقها، مشابه بازدهی سکه طلا است.

مزایای صندوقهای سرمایهگذاری

مزایای صندوق سرمایه گذاری میتواند بسیار متنوع باشد. در ادامه به مهمترین مزایای این صندوقها اشاره میکنیم:

- کاهش ریسک: صندوقهای سرمایهگذاری بر اساس چهارچوبهایی که سازمان بورس تعیین میکند، یک سبد متنوع تشکیل میدهند که شامل اوراق بهادار و دارایی نقدی میشود. متنوع بودن سبدهای سرمایهگذاری باعث میشود که ریسک در این زمینه کاهش پیدا کرده و سرمایهگذار میتواند بابت سود دریافتی خود اطمینان خاطر بیشتری داشته باشد.

- صرفهجویی در زمان: همانطور که در بالاتر نیز اشاره کردیم، صندوقهای سرمایهگذاری برای افرادی که زمان کافی برای یادگیری قوانین و تکنیکهای بورسی و پیگیریهای مربوطه را ندارند، گزینه ایده آلی هستند. برای این منظور کافی است صندوق سرمایه گذاری مورد اعتماد خود را پیدا کرده و سرمایه موردنظرتان را در این صندوق قرار بدهید.

- مدیریت حرفهای سرمایه: ازآنجاییکه سرمایه شما در اختیار افراد حرفهای قرار میگیرد، مدیریت آن نیز بهترین شکل انجام میپذیرد. تحلیلگران و افراد متخصصی که در این صندوقها مشغول به کار هستند، بهترین موقعیتها را برای سرمایهگذاری پول شما پیدا کرده و در صورت لزوم در بهترین زمان آنها را میفروشند.

- فعالیت قانونی: صندوقهای سرمایهگذاری علاوه بر اینکه تحت نظر سازمان بورس و اوراق بهادار فعالیت میکنند، توسط حسابرس و متولی صندوق نیز تحت نظر بوده و شفافیت قانونی و روشن بودن مراحل سرمایهگذاری از ویژگیهای این صندوقها است.

- قابلیت نقد شوندگی بالا: قابلیت نقد شوندگی از ویژگیهای مثبت این صندوقها است. این مسئله میتواند برای بسیاری از افراد در شرایط خاص مالی بسیار مهم باشد. با سرمایهگذاری در این صندوقها قادر خواهید بود هر زمان که بخواهید دارایی خود را نقد کرده و در حساب بانکی خود داشته باشید.

معایب صندوق های سرمایه گذاری سهامی

با وجود مزایای زیادی که صندوق های سرمایه گذاری سهامی دارند خوب است که به برخی معایب با به تعبیر بهتر محدودیت های این صندوق ها نیز اشاره کنیم.

- امکان عدم سوددهی در کوتاه مدت: همانطور که در این مقاله گفته شد بازدهی صندوقهای سهامی به علت ماهیت سهامی آن وابستگی زیادی به شاخص کل و روند کلی بازار بورس دارد. آمارهای کلان اقتصادی نشان میدهد که شاخص کل بورس در بلندمدت همواره در روندی صعودی بوده است، به همین دلیل به نظر میرسد در افق زمانی طولانی مدت این شاخص میتواند سپر محافظتی در برابر تورم باشد در صورتیکه در کوتاه مدت امکان نوسان دارد و احتمال دارد بازدهی مثبتی که از آن انتظار دارید محقق نشود. بنابراین برای خرید این صندوقها نیز پیشنهاد میشود که افق زمانی بلندمدت داشته باشید.

- هزینه اداره صندوق: علاوه بر کارمزد معاملات اوراق بهادار سبد صندوق سهامی که در سرمایه گذاری مستقیم نیز وجود دارد، هزینه مدیریت سبد دارایی صندوق و ارکان مختلفی که بر صندوق نظارت دارند نیز بر آن افزوده میشود. با این حال این هزینه به ازای هر واحد صندوق بسیار اندک و ناچیز است و در مقایسه با احتمال زیان و ریسک سرمایه گذاری به طور مستقیم میتوان گفت صرفه اقتصادی بیشتری دارد.

- سلب حق حضور در مجامع شرکتها: در روش سرمایه گذاری به طور مستقیم، سهامدار اختیار شرکت در مجامع شرکت را دارد اما هنگامیکه واحدهای یک صندوق سهامی را خریداری میکند این امکان را ندارد. با این حال نماینده های صندوق سهامی مورد نظر، به نیابت از دارندگان صندوق سرمایه گذاری سهامی در مجامع شرکت میکنند.

ریسک های صندوق در صندوق ها

با توجه به اینکه ماهیت ایجاد صندوق های سرمایه گذاری کاهش ریسک سرمایه گذاری است، قاعدتا این نوع صندوق هم در کاهش ریسک سرمایه گذاری کمک میکند اما با توجه به روند بازار و عرضه تقاضا این صندوق میتواند یک سری ریسک ها داشته باشد:

- ریسک کاهش ارزش دارایی صندوق ها

- ریسک کاهش ارزش بازاری واحدهای سرمایه گذاری صندوق

- ریسک نکول اوراق بهادار

- ریسک نوسان بازده بدون ریسک

- ریسک نقدشوندگی

یکی از نکته های بسیار مهم در این نوع صندوق ها این است که کارمزدهای ایجاد شده در صندوق در صندوق ها غالبا مضاعف میباشد و دلیل این امر این است که یکبار کارمزد در صندوق ها محاسبه شده و خرید صندوق برای ایجاد یک صندوق دیگر کارمزد جداگانه ای دارد. هر چند این امر در مقابل مزیت های زیادی که این نوع صندوق ها دارد کامل قابل چشم پوشی است.

کارمزد خریدوفروش واحدهای صندوق های سرمایه گذاری

برای خریدوفروش این واحدها لازم است کارمزدهایی پرداخت شود. این کارمزد بسته به نوع واحد و همچنین نوع صندوق متفاوت است. بر این اساس:

خریدوفروش واحدهای صندوقهای سرمایهگذاری غیرقابل معامله در بورس با توجه به نوع صندوق میتواند متفاوت باشد. برای اطلاع از میزان این کارمزدها باید امید نامه و اساسنامه صندوق را مطالعه کنید. سرمایهگذار موظف است در فرآیند خریدوفروش یا همان صدور و ابطال این واحدها، هزینه مربوطه را پرداخت کند.

خریدوفروش واحدهای صندوقهای سرمایهگذاری قابل معامله در بورس سادهتر است. کارمزد مربوط به این معاملات توسط سازمان بورس انجام میشود. اگر کارمزد خرید یا فروش سهام عادی در بازار بورس را پرداخت کرده باشید، پرداخت این نوع از کارمزد نیز مانند همان است و تفاوت چندانی ندارد.

تعریف ارزش خالص دارایی صندوق سرمایه گذاری NAV

ارزش خالص دارایی (Value Asset Net)، درواقع ارزش خالص صندوقها را نمایان میکند که توسط کسر کل بدهیها از داراییها محاسبه میشود. ارزش خالص هر صندوق در انتهای هر روز و بر پایهی قیمت نهایی داراییهای آن صندوق محاسبه خواهد شد.

محل مقایسه صندوق های سرمایه گذاری

برای پیدا کردن صندوق سرمایه گذاری مورد نظرتان میتوانید از سایت شرکت «فناوری مدیریت بورس تهران» استفاده کنید. در این سایت، اطلاعات مختلفی راجع به صندوقهای سرمایه گذاری وجود دارند که با استفاده از آنها میتوانید بازدهی صندوقهای مختلف را در بازههای زمانی متفاوت مورد بررسی قرار دهید، صندوقها را از جهتهای مختلف با یکدیگر مقایسه کرده و در نهایت صندوق مناسب با ویژگیهای خودتان را انتخاب کنید. در شکل زیر میتوانید مقایسه صندوقهای سرمایه گذاری با درآمد ثابت را مشاهده کنید:

چه میزان از سرمایه خود را به خرید صندوقها اختصاص بدهم؟

این موضوع کاملا به شرایط شما در عرصه معاملهگری در بازار سرمایه بستگی دارد. اگر فردی هستید که تمایل زیادی به سرمایه گذاری در بازار بورس دارید اما وقت، دانش و مهارت لازم را در این حوزه ندارید بدون تردید، صندوق سرمایه گذاری سهامی و مختلط، گزینه ایدئالی برای شما محسوب میشوند. با توجه به حجم سنگین سرمایه در اختیار صندوقهای سرمایه گذاری، معمولا در دوران رونق بازار سرمایه ارزش واحدهای سرمایه گذاری صندوقها با رشد قابل توجهی روبهرو میشود و در سایر دوران، عملکردی خنثی از خودش نشان میدهد.

با این وجود، بسیاری از معاملهگران بازار سرمایه، بخشی از سرمایه بورسی خود را به خرید واحدهای صندوقهای سرمایه گذاری با سابقه درخشان تخصیص میدهند تا بتوانند عملکرد مضاعفی را در بازار تجربه کنند. بنابراین، با توجه به سابقه معاملاتی خود و ارزیابی صندوقهای مختلف پیشنهاد میگردد تا بخشی از سرمایه خود را به خرید واحدهای صندوقهای سرمایه گذاری اختصاص بدهید.

با چه افق زمانی میتوان در صندوق ها سرمایه گذاری کرد؟

نوسان، ذات بازار سرمایه است. هرچه بازه زمانی سرمایه گذاری کوتاهتری در نظر بگیرید، نوسانات کوتاه مدت بازار تاثیر بیشتری بر بازدهی شما خواهد داشت. هر سرمایه گذار میتواند بسته به استراتژی معاملاتی خود، به صورت کوتاه مدت، میانمدت یا بلند مدت فعالیت کند. در خصوص استفاده از صندوق های سرمایه گذاری توصیه میشود دید بلندمدت داشته باشید. بازهای حداقل یکی دو ساله متصور شده تا اگر بازار در کوتاه مدت در شرایط اصلاحی قرار گرفت، ضرر نکنید

چگونه در صندوق ها سرمایه گذاری کنیم؟

اولین کار برای سرمایهگذاری در صندوقها این است که میزان ریسکپذیری خود را بدانید و با توجه به آن، نوع صندوق سرمایهگذاری را انتخاب کنید. در گام بعدی، باید از میان صندوقهایی که فعالیت میکنند، با توجه به سابقه و خدماتی که به مشتریان ارائه میدهند، صندوق سرمایهگذاری را انتخاب کنید. هر یک از صندوقهای سرمایهگذاری دارای شعبی هستند که با در دست داشتن مدارک لازم باید به آنها مراجعه کنید. این شعب که توسط خود صندوق معرفی میشوند، میتوانند بانک، کارگزاری یا یک شرکت تأمین سرمایه باشند. پس از انجام کارهای اداری معمول، گواهی سرمایهگذاری صادر شده و میتوانید آن را دریافت کنید.

نحوه خرید و فروش صندوق های سرمایه گذاری

خرید و فروش واحدهای صندوق سرمایهگذاری به دو صورت انجام میشود و صندوقها بر این اساس به دو گروه عمده تقسیم میشوند:

- صندوق قابل معامله در بورس یا ETF: برای خرید و فروش واحدهای این نوع صندوقها لازم است کد بورسی و کد معاملاتی داشته باشید. با مراجعه به سامانه معاملاتی آنلاین کارگزاریها و جستوجوی نماد صندوق، میتوانید نسبت به خرید صندوقهای ETF اقدام کنید.

- صندوقهای مبتنی بر صدور و ابطال: برای خرید واحدهای این نوع صندوقها نیازی به داشتن کد معاملاتی نیست و باید به صورت آنلاین به سامانه مخصوص صندوق مراجعه کنید. در بعضی از موارد نیز مراجعه حضوری ضرورت دارد.

پست های مرتبط

1404/11/12

1404/10/16

1404/10/11

دیدگاهتان را بنویسید

برای نوشتن دیدگاه باید وارد بشوید.